青铜报告|真假成长性:车企销量好=未来赢家,是真的吗?

水滴汽车 殷楠 | 2024-03-15

124113

124113

当前,中国汽车处在一个“热辣滚烫”的全新时代,变革催生机遇和挑战,产销、出口创下新高的同时,行业内卷也达到前所未有的程度,头部大杀四方,尾部加速出清。

乘联会指出,2024年将是新能源车企站稳脚跟的关键一年,行业竞争愈演愈烈在所难免。水滴汽车也认为,2024年是汽车行业智电转型的半决赛,2025年则是决赛,成王败寇,就看这两年了。

想要看清后续数十年的市场格局,必须借用一些资本视角,因为投资就是押注未来。本期《青铜报告》结合多家券商研报和投资人观点,总结出了2024国内整车板块的投资逻辑,以及新格局下车企竞争的几大要素。

一、先看大盘和主线

预估一家车企的前景,首先一定要基于大盘走势和主线行情。从过去几年看,汽车行业周期与经济周期基本同步,2022年在政策刺激下,车市销量表现优于经济指标,2023年经济逐步复苏,车市创下新高。

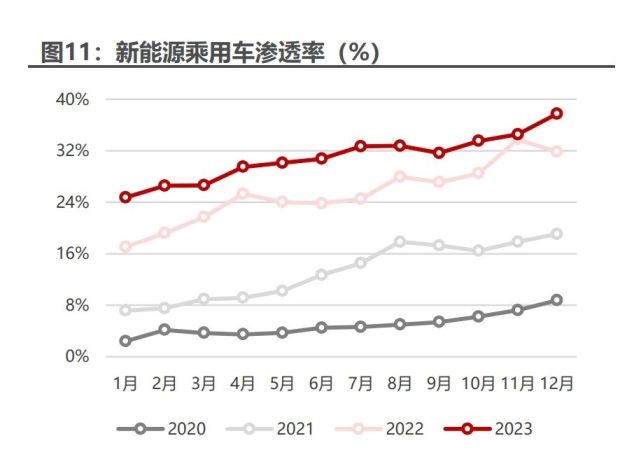

在今年第一期《青铜报告》中,我们判断,2024年汽车消费景气度将持续向好,汽车产销量有望达到3100万辆,同比增长3%,其中新能源汽车占1100~1150万辆,同比增长超20%,渗透率超过40%,单月渗透率有望超过50%。

在春节后的券商最新研报中,方正证券指出,考虑到汽车板块表现与汽车销量增长的相关性,全年或呈现两阶段布局窗口,2024年2月为销量低点,后续销量增速YoY有望快速增长,2~4月为春季布局窗口期。

民生证券表示,报废置换+技术创新缩短换车年限+增换购持续驱动,预计2024年市场格局将比2023年更为明晰。合资品牌再降价的空间比2023年有所减少,且特斯拉等车企在2024年没有明显的产能扩张计划,自主与合资的竞争相对于2023年会有所缓和,新能源车企为加速抢夺市场份额整体折扣率较高。

国元证券则认为,汽车内卷背景下,中高端车格局有望率先明朗,叠加以旧换新政策,边际利好提升。竞争的看点由“油电同价”转为“电比油低”。

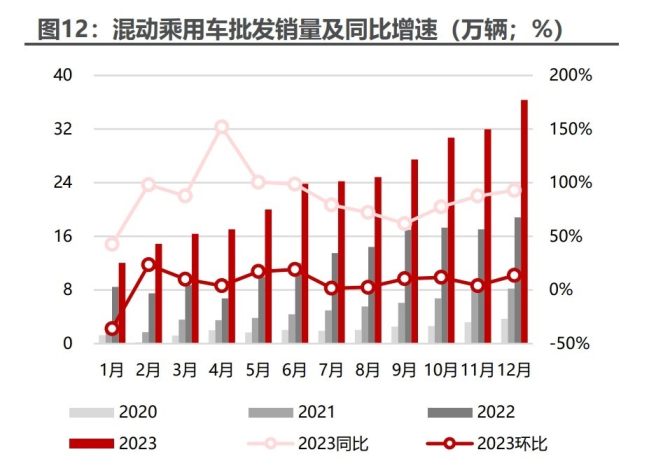

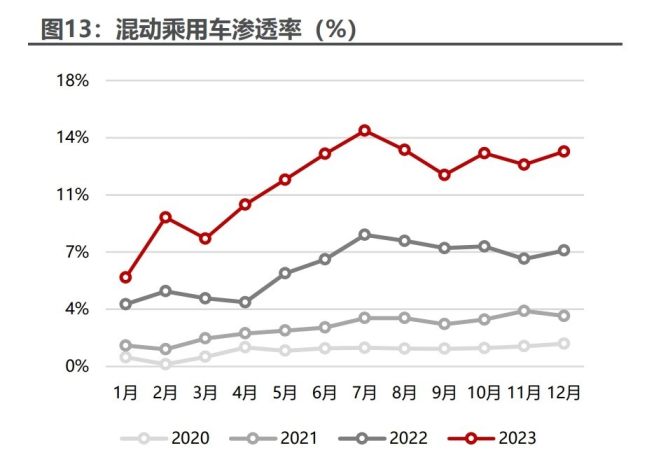

虽然今年量价压力较大,但券商认为,自主崛起的成长空间仍然很大;插混(含增程)是下一个增速最快的细分市场,有望复制2010年代的SUV崛起过程;同时,智能化+出海被广泛视作接下来的核心主线。

基于对市场总体趋势和主线的判断,再去看整车企业的发展状态,越接近主航道,并且具备竞争优势的选手,越有可能杀出重围,奠定未来的领先地位。

二、巴菲特说,没有“护城河”的企业不投

从去年起,国内汽车行业进入集中出牌期,尤其是新能源领域,前些年车企所做的技术、产能、组织架构等储备和调整,到了开花结果的时候。大量新品牌、新产品扎堆落地,各细分市场、产品品类均呈现充分竞争的态势。

据水滴汽车粗略估算,今年中国市场预计会有超200款新车,接近往年的2倍之多,其中新能源产品占比超过70%。由此不难想象市场拼杀的惨烈程度。

不久前,路特斯CEO冯擎峰对水滴汽车表达了这样一个观点:“国内汽车行业‘卷’的本质是同质化,一旦进入同质化的市场,只能血拼。”说这话时,路特斯刚刚通过“借壳”的方式成功登陆纳斯达克,成为“全球电动跑车第一股”。在冯擎峰看来,路特斯电动超跑的差异化定位,是打动投资人的重要原因之一。

多家券商也认为,现阶段首要考察的还是企业的新车是否成功,进而引出市场认可的独特竞争优势、成长逻辑等。

但水滴汽车认为,新车的成功,以及由此推导出的差异化特质,可能只是企业的短期利好,并不能构成阻止挑战者的有效屏障。最典型的例子是理想,虽然凭借对用户需求和消费心理的深刻理解,以一己之力带火增程+“冰箱彩电大沙发”的高端家用SUV,但没有建立在技术领先性上的爆款,很容易被模仿,也很容易因硬伤被攻击。

并且成也萧何败萧何,MEGA的翻车已经证明,“苹果大单品”模式香归香,但每次都必须精准定位用户需求,拿出足够惊艳的黑科技,和看上去无懈可击的产品定义,否则很难唬住越来越理性的消费者。

根据股神巴菲特著名的“护城河”理论,企业的投资价值取决于其是否拥有不断加宽的“护城河”,在自由的市场经济里,竞争对手最终会侵蚀掉没有护城河保护的公司赚取的超额利润。

以长周期的视角去定义“护城河”,就会发现“护城河”是很难轻易取得,因此也很难被复制和模仿的东西,比如长时间积淀形成的品牌效应是“护城河”,典型例子是梅赛德斯-奔驰,即便采取保守的品牌和技术策略,其在全球豪华市场的统治地位依旧不可撼动,去年其高价值车型销量占比进一步增加;

又比如强大的自研能力和体系能力是“护城河”,像吉利、长安等传统头部大厂,依靠先进的平台架构、更成熟的制造功底,以及全球化的研发布局,可以很快构建起一支战力很强的“航母作战群”,覆盖所有主流细分市场;

忠实的用户群体和极致的服务体验是“护城河”,比如蔚来,“500万人的用户社区”和年底数量将达到3310+的换电站,放眼全球都是独一无二的,这让它在投资人眼中总有出手相助的价值。只不过这个“护城河”不仅难为了别人,也难为了自己。

跨界生态也可以是“护城河”,小米试图打样,玩儿一种很新的“生态造车”模式,目前外界的期待值拉得很高,但落到现实还有待检验。

三、请证明你能挣钱或者不差钱

造车是持续烧钱的事业,无论新造车企业,还是转型中的传统主机厂,都必须有足够强大的“钞能力”。

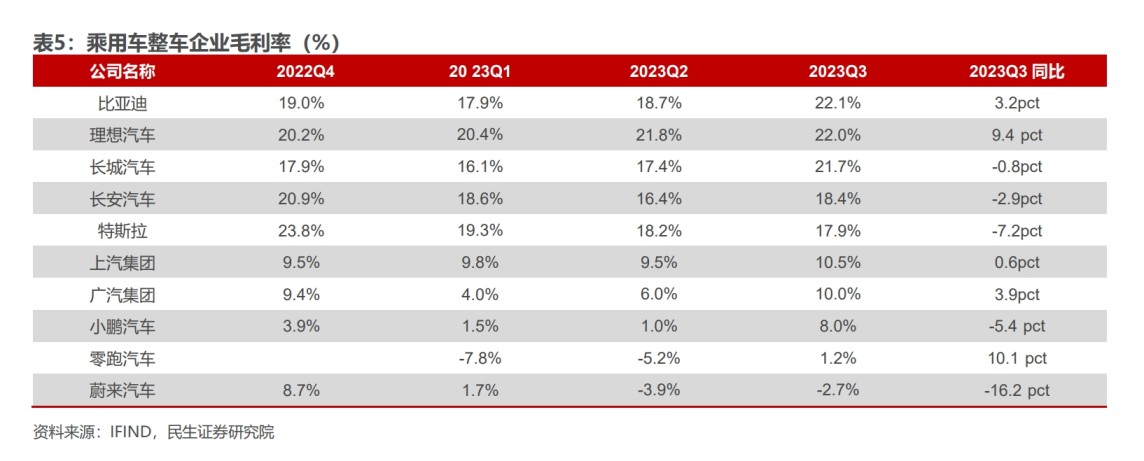

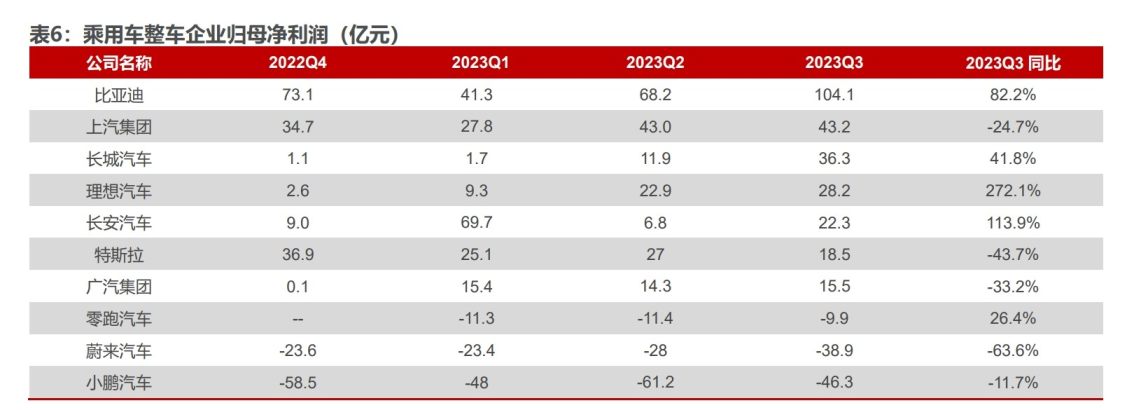

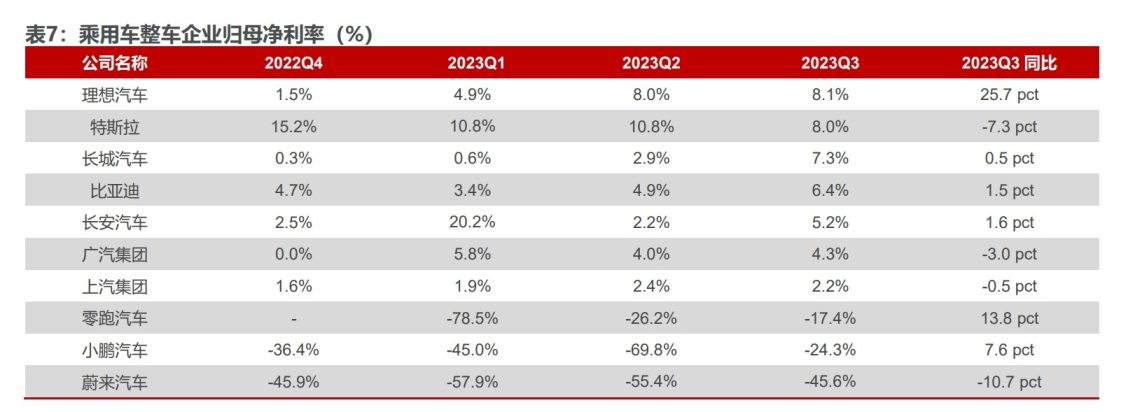

如今PPT造车的泡沫早已破碎,竞争日趋白热化,全球市场对电动车的需求却不及预期,导致车企投入增加,成本高企,回报率越来越低。连特斯拉都在极致的行业内卷和疯狂的价格战中显露疲态,增长放缓,利润大跌,其他企业的境遇可想而知。目前,仅有特斯拉、比亚迪、理想三家新能源车企实现盈利,大部分新创企业仍处于亏损状态,需要不断融资续命。

虽然智能电动化是公认的未来汽车进化方向,但面对大批倒下的新创车企,资本市场变得更加谨慎。激进的智电战略已不被看好,企业根据融资和市场前景提出的估值也很可能不被认可。外界现在更关注一个问题:请证明你能挣钱,或者短时间内不差钱。

比如在上市公司的财报中,营收、扣非净利润、单车毛利率等关键财务指标是否达到预期,以及其变化趋势,直接影响着投资者情绪。虽然有部分车企还没有公布2023年全年业绩数据,但从前三季度数据以及全年的销量数据来看,传统主机厂能实现利润增长非常不易,下滑是常态,亏损的也不在少数。造车新势力就更不必谈扭亏为盈了,亏损面能减小就是好事。

与此同时,在充满不确定性的市场环境下,企业的现金流也愈发受到重视。俗话说“兜里有钱,心里不慌”,现金流决定了企业对冲风险的能力。我们看到很多上市公司,尤其是造车新势力都愿意强调现金流数额和增长情况,目的正是向外界表明自己能够“守得云开见月明”。

然而,分析师对水滴汽车指出,我们不能孤立、静态地去看现金流。首先,要看现金流能够支撑公司多长时间的运营,6个月以上是生存线,9个月以上是平稳线,12个月以上才是健康线。

其次,判断企业现金流状况,不能单纯看账面上银行存款数额和变化情况。因为存款可能不是企业的利润所得,而是企业信用值提升产生的现金流,比如延期支付贷款,会让企业现阶段的现金流增加。

比如在蔚来的最新财报中,公司现金储备大约是552亿元。去年四季度到账的中东资金一定程度上缓解了蔚来现金流压力。但蔚来一年内到期的借款有98亿元,对供应商的应付账款有297亿元,还有155亿元的应计费用和其他流动负债,这些加起来已经是551亿元,还没算上130亿元的长期借款部分。现在再看蔚来的现金流,就会发现也没那么充裕了。

此外,还要考量企业现金流有没有跟战略、可落地的商业计划对齐。简言之,现金流一定要结合业务来看,业务财务是一体的。

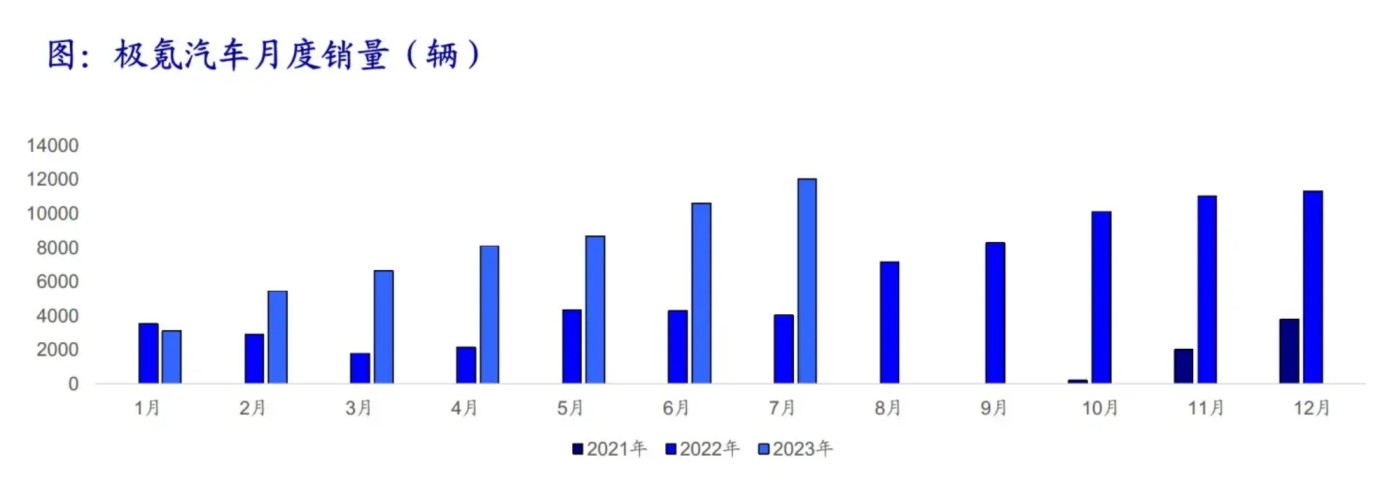

一般情况下,背靠大型汽车集团的新创品牌,资金压力会小很多,高投入高成本的工厂等设施往往由集团背,吉利的极氪、东风的岚图等都是这种情况,品牌相当于找集团代工,自己可以轻装上阵。同时,有央国企背景的新创品牌,更容易融资。

四、销量背后的潜台词:市占率和规模效应

销量作为车企捷报的主角,重要意义无需赘述。见得多了,大家也能辨认出其中的“水分”,比如同比和环比,哪个高选哪个;总榜排名不行,就多加定语,在小圈子里当老大……

为什么整个行业都很重视销量数据,哪怕以价换量,甚至赔本赚吆喝也在所不惜? 一方面,是品牌士气不能掉,新能源汽车已经从少数人猎奇的尝鲜期,进入快速上量的推广期,主流用户更倾向从众,因此绝不能从他们的视线中消失,一旦销量下滑跌下牌桌,很容易引发消费者的不信任感,后续补救需要付出巨大代价。

另一方面,销量背后的潜台词是市占率和规模效应。乘联会数据显示,2月新能源销量前5的车企批发量,占市场总体份额约61.43%,前10的车企占比约79.32%。对比2023年全年乘用车批发量前5市场占比38.8%、前10市场占比59%的数据,新能源车市场集中度显然更高。如果看1月份数据,批发量破万的新能源车企占市场总体比例高达90.7%。

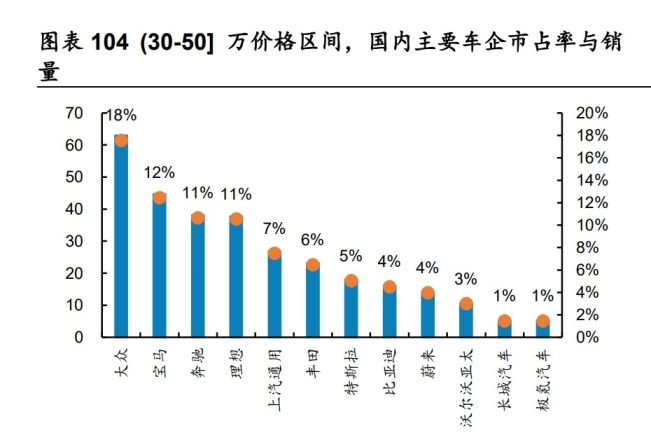

新能源车市强者通吃局面,意味着只有少数头部才有定价权。去年王传福对投资人所说,“在中国汽车市场10到20万元的价格区间内,比亚迪有产品定价权。不想搞得大家很难受,别人都没有活路。”如今看来,这绝不是危言耸听。

即便抢不到定价权,努力提升销量也意味着对生存至关重要的规模效应,可以让车企尽可能摊薄成本,在愈演愈烈的价格战中争取更多辗转腾挪的空间,也让盈利前景看起来更确切一些。

广汽埃安副总经理肖勇提出,新能源行业会出现高速增长和聚集效应。在传统燃油车领域年产销20万辆左右就能存活下来,但新能源领域的门槛随着渗透率的增长却在不断提高。他觉得,新能源车的生存线,未来年销50万辆才有机会。

东风岚图CFO沈军也曾喊出:“如果月销能够有1万辆,我们就具备了IPO的条件。”可见想要让资本市场相信企业描绘的美好愿景,首先要迈过一定的销量门槛。如果不能保证稳健增长的销量,最好也不要谋求上市,因为诸多先例已经证明,销量的任何风吹草动,都会直接影响投资者情绪,造成车企股价波动。

如乘联会秘书长崔东树所说,对于新能源车企而言,亏损是需要长期面对的问题,很难在短期内解决。如今,新能源汽车仍处在跑马圈地的时期,“目前,新能源车企最需要做的工作仍是借助融资做大规模,抢占市场”。

五、智驾能力打开全新想象空间

长久以来,隶属于传统制造业的汽车产业,由于投入大,周期长,门槛高,市场格局一旦形成,很难被打破;同时,靠卖车赚钱的收益是线性的,也是可预期的,暴涨不易,暴跌的几率却很高。因此在资本眼中,单纯的造车并不是一门好生意。

但如今,智能化给了汽车行业点石成金的机会。当制造业附上了科技的标签,收益就有可能从线性变为指数级增长。

虽然近两年新能源汽车的泡沫破灭,让投资人理性了许多,不再轻信故事和PPT,但智能化经过这些年的发展,逐渐清晰起来,业界公认,随着城市NOA加速落地,智能驾驶奇点已至。

分析师指出,政策端,L3 路测政策出台,为智驾产业化提供政策支持;供给端,华为、小鹏、理想、小米无图城市NOA 2024年将加速开通,特斯拉FSD V12端到端版本在北美将进一步开放测试、使用;需求端,智驾逐步成为购车重要影响因素。

三重拐点向上,2024年智能驾驶将迎来为产业化加速的元年,对标电动化元年有望引领板块大行情,能够找准差异化卖点、技术领先的头部车企将在2024年形成差异化,并保持一定时间的领先优势。

券商看好智能驾驶已形成闭环的华为、小鹏及相关产业链,其他如理想、小米、比亚迪等智驾表现亦值得期待。

六、重点企业分析

1. 龙头老大比亚迪

作为全球新能源汽车霸主,比亚迪目前势头正盛,风光无两。据比亚迪2023年度业绩预告显示,公司预计2023年实现归属于上市公司股东的净利润约为290~310亿元,同比增长74.46%~86.49%;扣除非经常性损益后的净利润约为274~297亿元,同比增长75.22%~89.92%;2023年比亚迪汽车产销量分别为304.52万辆和302.44万辆,同比分别大幅增长61.84%和61.86%。

根据券商研报,比亚迪的主要优势体现在:(1)领先的新能源技术+垂直供应链体系,带来强大的产品力和成本控制能力;(2)规模优势铸就深厚的降价空间,牢牢掌握主流市场定价权;(3)产品矩阵丰富,高端品牌形象初步确立;(4)海外出口空间广阔,自有运输与本地建厂提升产能。

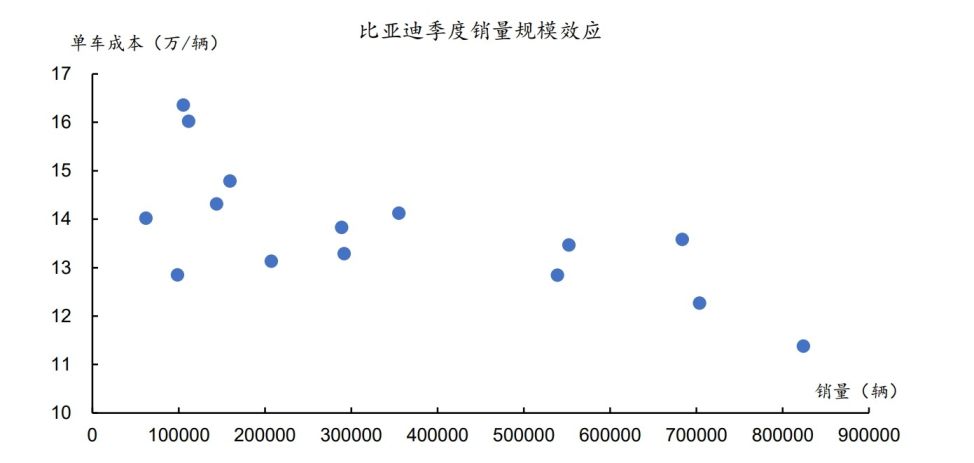

从比亚迪财报来看,自2018年起,汽车销量高增带动公司营收保持快速增长,单车净利呈现上升趋势。目前,比亚迪季度销量约为70~80万辆,相应单车净利稳定在1万左右。

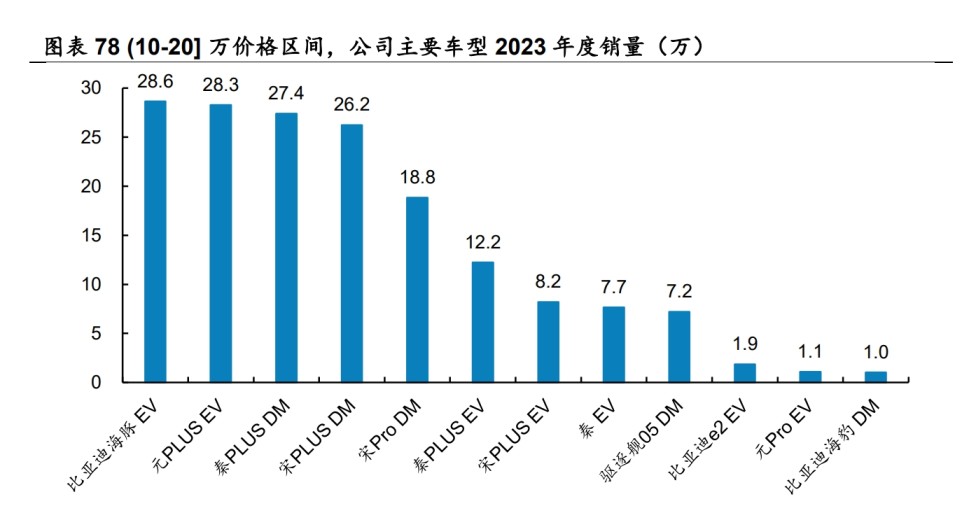

需要指出的是,2023年比亚迪利润超预期的背后,更多依赖规模效应下折旧摊销的稀释,以及垂直供应链整合降本实现。数据显示,2023年比亚迪销量结构中纯电与混动各占一半,海豚EV与秦PLUS混动销量各自占比最大;公司品牌销量结构中,王朝占比66%,海洋占比28%,中高端品牌占比4.8%。

分析师认为,规模效应的发挥将是比亚迪未来单车净利实现跃升的关键。公司目前销量规模处于马克西-西尔伯斯通曲线最小有效规模的左侧,单车成本约 12.2 万/辆,后续产销规模提升的过程中,单车成本预计将继续下降,相应地单车净利将呈现非线性增长。

水滴汽车认为,比亚迪今天的成绩,源于押中新能源汽车的大势,并且做时间的朋友,最终实现厚积薄发。

对于比亚迪接下来的发展,我们整体持乐观态度。近年来公司研发投入大幅增长,研发费用率稳步提高。2024年,比亚迪将发布十余款新车,基本覆盖乘用车所有细分赛道;推出混动车型专用底盘适配2024款车型,告别油电兼用底盘,赋予车身更合理的布局,更大的空间,保证用车舒适性与稳定性;第二代刀片电池预计实现电池能量密度达180Wh/kg、续航里程超700公里,重量更轻,能耗更低;第五代DM系统,满油满电可跑2000公里,助力产品力全面提升。

券商预计,2024/2025年比亚迪汽车销量预计将达到385/450万辆,汽车销售收入预计分别为5747.4/7127.3亿元,相应毛利率分别为23.0%/23.5%;电池业务收入预计分别为475.2/578.1亿元,毛利率分别为14.5%/15%。

2. 新势力“铁三角”蔚小理

被视为国内造车新势力鼻祖,同时也是“铁三角”的蔚小理,如今看似差距悬殊,实际前景都不容乐观。

理想虽然刚刚交上一份让全行业羡慕不已的财报成绩,却很快被“哑火”的MEGA打回原形。诚然,理想或许是被暗算了,股价的暴跌也可能是阶段性的,但背后暴露出的问题是一直存在的。

如上文所说,理想初期的成功,源自它对用户需求的极致洞察,以及外界对增程技术的低估。必须承认,理想的用户思维“遥遥领先”——这在未来竞争中也是关键要素。得益于此,企业可以以较低的成本,获得最大的收益,成为屈指可数实现盈利的新能源车企。

曾有行业专家给笔者打了个简单的比方,理想是小学生的能力,但考卷答出了六年级“学霸”的水平,其他品牌可能是大学生的底子,表现出来的却是幼儿园的状态。消费者会觉得谁更强,不言而喻。

但随着竞争不断升维,基于用户洞察的品类创新无法形成足够宽阔的护城河,理想此前逃的课,后续都要补回来,包括纯电平台、智能化架构等。

MEGA的失利,关键症结是理想因为技术上的短板,没做到精准的产品定义;而投资者的负面情绪,不只是对眼下退订潮的反馈,有分析师表示,MEGA作为理想第一款纯电车型,其失利可能会让外界质疑理想在纯电赛道上的能力。但这还不是最危险的,如果第二款纯电车型再出什么意外,想要扭转用户认知就很难了。

继理想之后,蔚来第二个发布2023财报,成绩可谓不容乐观:全年净亏损207.2亿元,刷新年度亏损新高;全年销量只有16万辆,没有实现翻倍目标。

与增长迟缓的销量形成鲜明对比的,是蔚来居高不下的支出。蔚来号称汽车圈的“海底捞”和“基建狂魔”,包括万象的用户服务生态和国内国外双线布局的换电站,既是蔚来的护城河,也是让企业时刻面临融资压力的吞金兽。

为了保住品牌调性,蔚来坚持“毛利取向”,但背后不得不勒紧裤腰带,裁员、削减三年内不能提升公司财务表现的项目投入,将手机和智驾团队进行整合……

现在,蔚来寄希望于主攻20~30万元市场的全新品牌乐道能够提升销量,尽快获得规模效应,但结果如何,要到今年下半年才能见分晓。

和蔚来一样为上量犯愁的还有小鹏,虽然去年王凤英加盟后,公司展开的一系列大刀阔斧的改革,令小鹏焕然一新,G9、G6、X9的先后上市也让销量一时暴涨。但好景不长,今年前两个月,小鹏市场表现急转直下,销量仅为12795辆,要达成年销28万辆的目标,剩下10个月要月销近2.7万辆。

尽管前2个月有春节假期以及产品线调整的影响,各家的销量表现都很一般。但小鹏的成绩明显落后于竞争对手,并且企业在终端进行了多次优惠促销,反响不及预期。

截至本期青铜报告发布时,小鹏汽车还没有公布2023年财报,去年前三季度,小鹏汽车累计实现净利润为-90.28亿,公司整体的毛利率为-2.7%,汽车业务的毛利率为-6.1%,可见是“卖一辆亏一辆”。

并且从企业的规划上看,小鹏接下来会有更多支出:未来3年内推出约30款新品或改款,2024年计划加大投入,招聘约4000人,投入超过40%的研发预算,其中AI技术方面的研发投入将达到35亿元人民币。

年初小鹏股价曾大幅跳水,现在有所回升。外界担忧,小鹏汽车能否在“血海”竞争中幸存下来。不过小鹏似乎从来不缺“想象空间”,领先行业的XNGP开城速度、与大众的软件合作、全面加速的出海进程、跟滴滴合作的第二品牌MONA……但这些故事,似乎都不如华为、小米那么有吸引力了。

有观点认为,这也是初代造车新势力共同的无奈,属于蔚小理的主角光环正在暗淡下去,现在代表更新技术和玩法的,是华为和小米。在日益同质化的竞争中,蔚小理已经“不酷”了。

3. 传统大厂和新新新势力

在智电浪潮兴起的初期,传统车企常被视为“落后生产力”,与新势力对立起来,但经过多年市场洗礼,大家渐渐发现,姜还是老的辣。

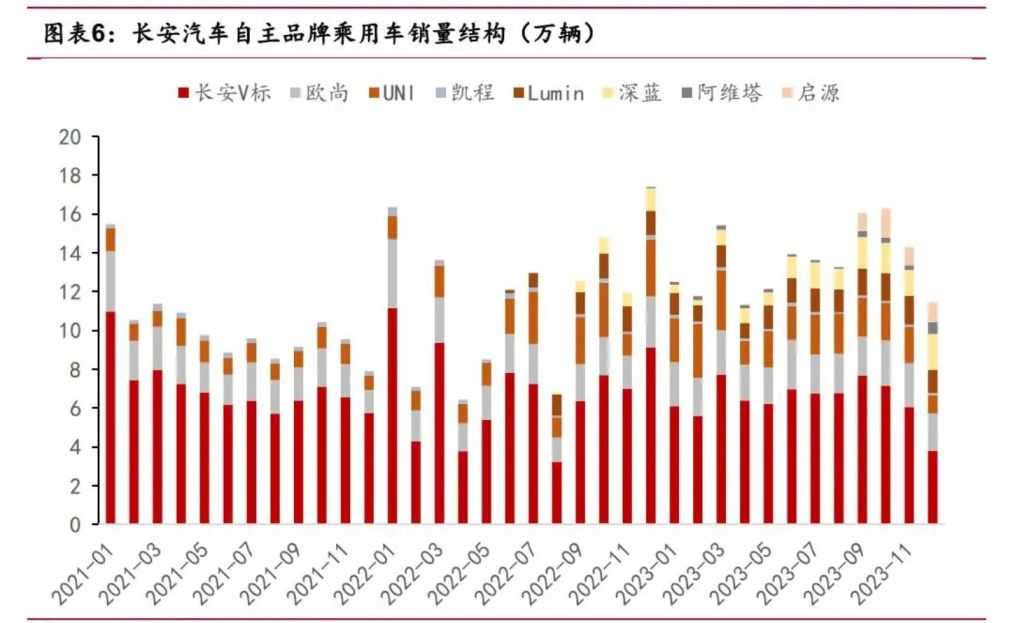

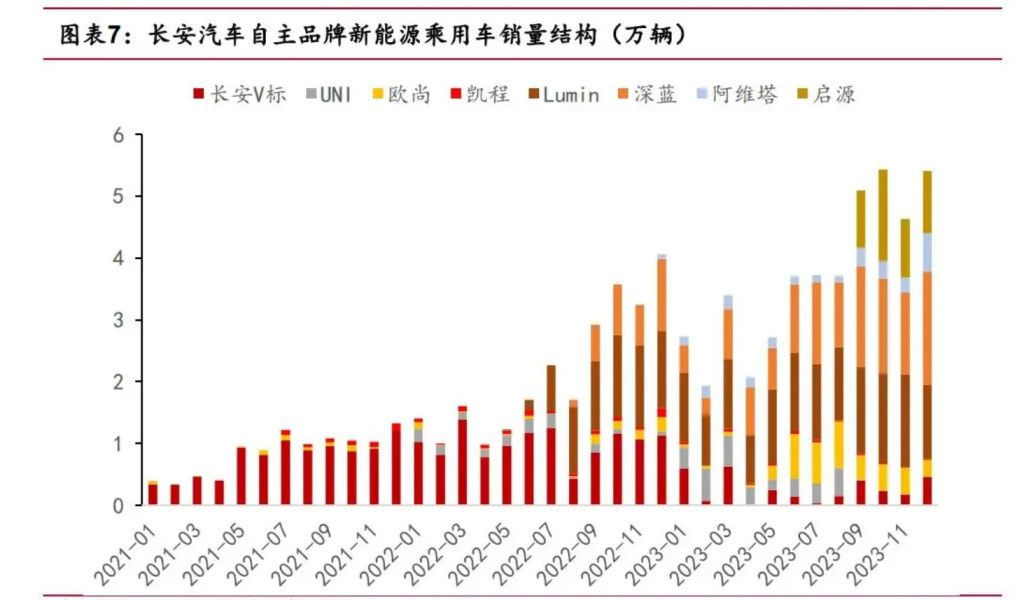

如今,背靠传统主机厂的“创二代”们,比如吉利的银河、极氪,长安的深蓝、启源、阿维塔等,在品牌调性、产品定义、技术创新上,都能让人眼前一亮。传统汽车集团的优势不仅体现在强大的研发能力上,也体现在制造功底、成本控制、抗风险能力等各个重要方面。

当然,也不是所有传统主机厂都能转型成功,有分析师指出,投资传统汽车公司,主要看它有没有壮士断腕的决心,是否有积极和根本上的变革?目前,券商看好的整车企业,主要是拐点基本确立的吉利汽车、长安汽车等。

此外,华为系品牌和小米汽车作为新新新势力,被外界寄予厚望。这些科技大厂的最大优势在于更强的用户思维、已经形成生态闭环的智能技术,以及极具革命性的管理、销售体系。外界看好它们,不只是看好它们的产品力,更是看好它们对汽车链和业态带来的变革与创新。

目前,华为的汽车朋友圈越来越大,小米SU7也定在3月28日正式上市,先不说卖的怎么样,挣了多少钱,资本市场已经用真金白银表达认可了。与华为合作后,短短几年,赛力斯股价从不到10元飙升至接近百元;在SU7公布上市日期后,小米集团股价当日涨超12%。

当然,造车是长期主义的事业,一时一刻的成绩并不能决定全局,每个车企也有自己的优劣势。在新格局下,有券商提出了车企竞争八大要素:(1)产品—行业的入场券;(2)规模—制造业生存的要义;(3)品牌—超额收益的来源;(4)体系—穿越周期的法宝;(5)用户—商业思维转变的关键;(6)生态—边界模糊化后的发展模式;(7)资本—不可忽视的力量;(8)创新—品牌引领的源泉。底层逻辑与青铜报告异曲同工。

总结:

由于汽车板块整体保持向好趋势,在未来较长一段时间均属朝阳和支柱产业,整车投资延续典型成长股的思路。2024年市场对智驾在产品和逻辑端感知可能进一步增强,智能化+出海表现出众的企业更被看好。

但不可否认的是,随着新能源汽车从高速成长期迈向成熟阶段,投资人的心态也在转变——从对广泛的新能源标的做早期投资和赛道验证,到更为青睐成长性好和投资回报明确的项目。

面向不稳定、不确定、复杂且模糊的乌卡世界,商业确定性在当前变得格外重要。过去投资人看的是企业长板和未来潜力,估值压倒一切;现在投资人盯的是公司短板,盈利能力被提升至最高考量维度。